Tijdelijke haperingen

Dit is een samenvatting van onze maandelijkse Monthly Economic Update: https://think.ing.com/bundles/ings-monthly-economic-update-may.

2017 bracht heel wat positieve verrassingen met zich mee in verband met de economische activiteit en dat zou weleens tot overdreven optimisme kunnen geleid hebben voor 2018. En de groeiende spanningen omtrent internationale handel helpen niet. China en Europa hebben tot nu toe de eis van de VS om het Amerikaanse handelstekort te minderen afgewezen. De komende weken zijn cruciaal, want de deadlines komen dichter (voor China 22 mei en voor Europa 1 juni). Nadien is er een kans dat er invoerheffingen worden ingevoerd. Markten zullen hopen dat het patroon van Trump zich zal herhalen, namelijk grote eisen stellen in het begin en daarna toegevingen accepteren.

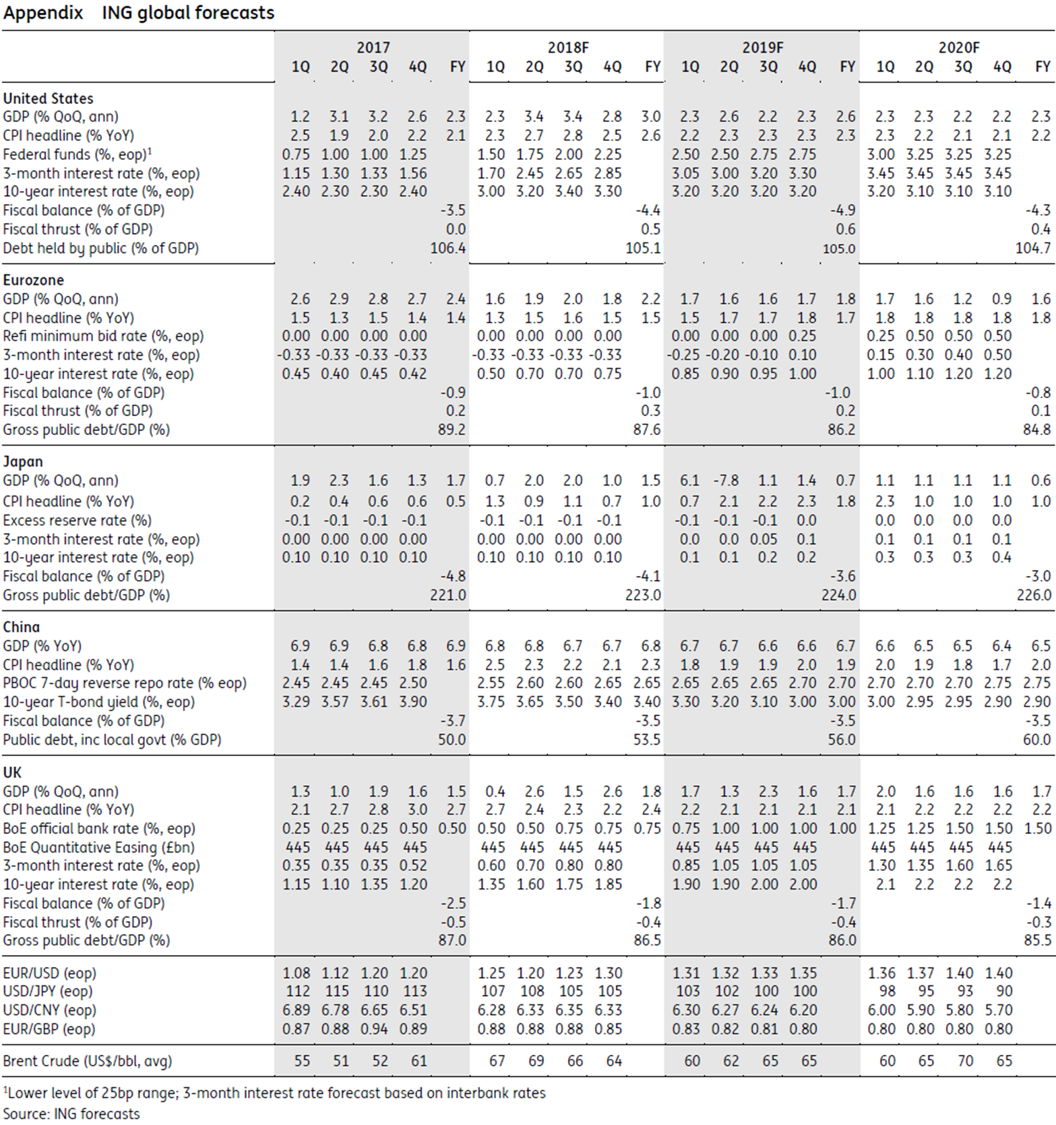

De Amerikaanse economie groeide in het eerste kwartaal iets zwakker dan verwacht, maar ondanks de politieke ruis, blijft het positieve verhaal overeind. De groei wordt ondersteund door de belastingverlaging, een stevige arbeidsmarkt en stijgende lonen. En ook al is de dollar wat geapprecieerd, hij blijft competitief en dus zal de export ondersteund worden in een omgeving van een gezonde vraag vanuit het buitenland. Toch is er bezorgdheid over het begrotingstekort en de stijgende inflatie, dat volgens ons de langetermijnrente op Amerikaanse overheidsobligaties hoger zal duwen.

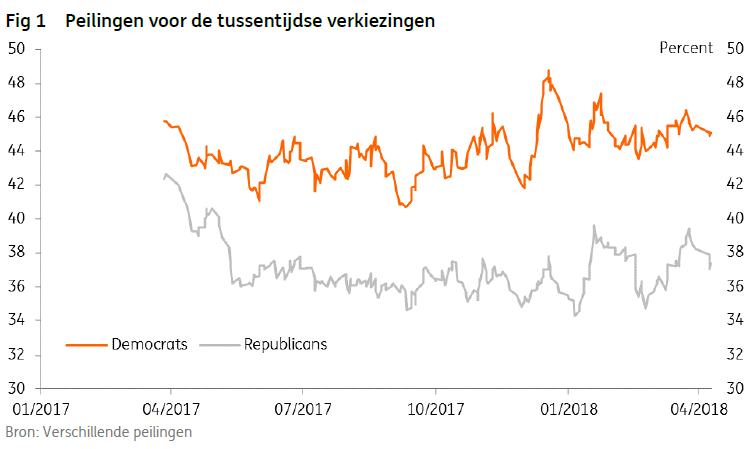

De spanningen omtrent internationale handel kunnen versterken in de komende maanden als Europa en China er niet in slagen om de eisen om het Amerikaanse handelstekort te verminderen, in te willigen. Deze gedurfde strategie van Trump doet zijn populariteit stijgen, maar helpt de Republikeinen niet voor de tussentijdse verkiezingen in November. Een nederlaag zou de ambities van Trump sterk kunnen inperken in de tweede helft van zijn presidentschap.

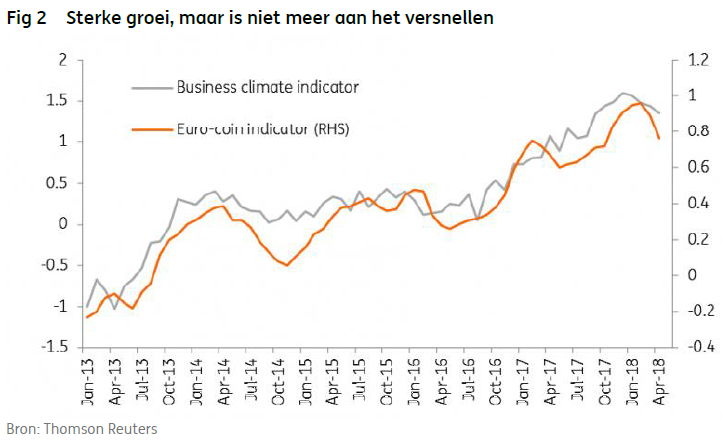

De vertraging in de Eurozone was opvallender dan in de VS, maar het grote verschil is de inflatie. In plaats van te stijgen, is de inflatie in Europa gezakt en de financiële markten hebben daardoor hun vooruitzicht voor het monetaire beleid herzien. We hebben ons vooruitzicht van een eerste renteverhoging door de ECB dan ook verder in de toekomst geduwd, namelijk september 2019.

Na het slechte eerste kwartaal van de Britse economie heeft de Bank of England haar plannen om het monetaire beleid te verstrakken opnieuw in de koelkast gestopt. De mogelijke barsten in consumentgerichte sectoren moeten goed in het oog worden gehouden. Maar indien de zaken niet verder verslechten, denken we dat de markten de kansen van een renteverhoging in augustus onderschatten. De loongroei zou weleens kunnen versterken.

De mogelijke mislukking van de onderhandelingen over handel zou de onzekerheid over de Chinese productie vergroten. Daarom verwachten we een tragere appreciatie van de yuan. Toch laten we ons groeivooruitzicht ongewijzigd aangezien we verwachten dat de investeringen in sectoren gerelateerd aan “Made in China 2025” het mogelijke verlies van de netto exports zullen compenseren.

In Japan kan de groei herstellen na een zwakkere start van het jaar. Toch is het onwaarschijnlijk dat het monetaire beleid zal verstrakken aangezien de inflatiecijfers de 2%-doestelling van de Bank of Japan in gevaar brengt. Het risico is dat de fiscale stimulans zal uitdoven en dat dit de BoJ kan verplichten om het monetaire beleid te versoepelen.

De klassieke correlatie tussen de dollar en rente spreads was de voorbije maand terug van weggeweest. Op korte termijn kunnen we een EUR/USD van 1,15-1,17 niet uitsluiten, maar dit niveau aanhouden, zal moeilijker zijn.