Quick read Immo

Vers quel impact des nouvelles mesures prudentielles ?

La BNB a décidé de donner aux établissements financiers des lignes directrices plus précises quant aux risques qu’ils peuvent prendre sur le marché des prêts hypothécaires. En l’état, elles ne devraient pas bouleverser le marché dans son ensemble mais bien éviter les dérives et réduire certaines « poches » de risque. Toutefois, même si l'effet est limité, ces mesures constituent un frein supplémentaire à la hausse des prix de l'immobilier des prochaines années.

Les tendances en termes de risques

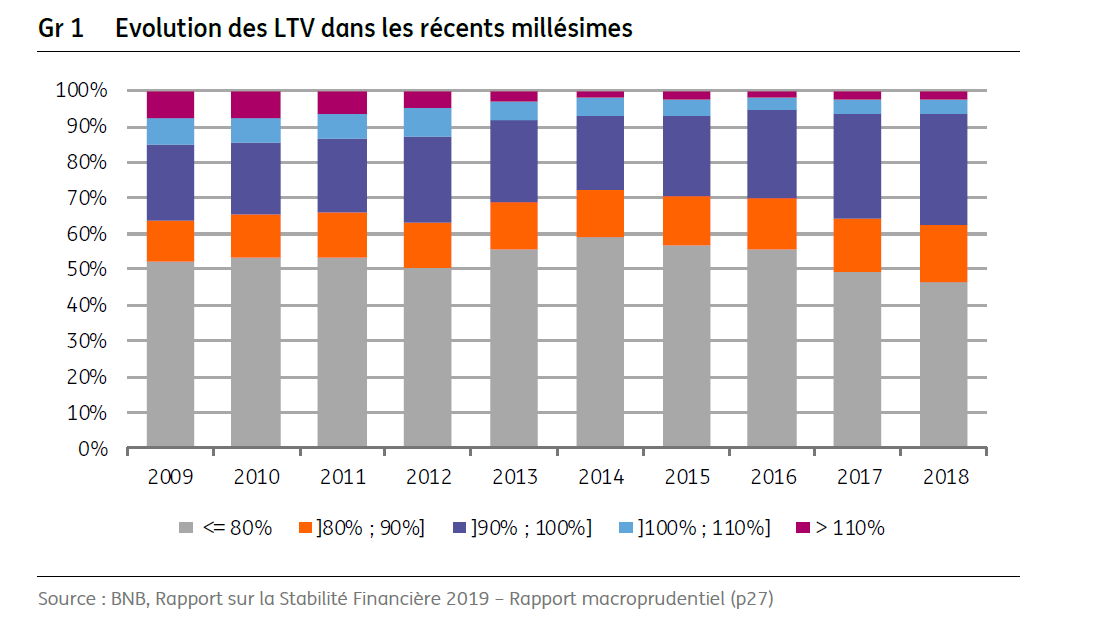

La BNB publie chaque année la manière dont les LTV (« loan-to-value », soit le rapport entre le montant du prêt et la valeur du bien, hors frais) évolue. Depuis 2009 (Graphique 1), la part des prêts avec une LTV inférieure à 80% (où l’acheteur/investisseur amène donc lui-même 20% de la valeur du bien ainsi que les frais d’acquisition, qui peuvent rappelons-le aller jusqu’à 15%) s’est maintenue au-dessus de la barre des 50%, avant de tomber en-dessous pour les prêts accordés en 2017 et 2018. La catégorie qui a le plus augmenté pendant cette période est celle des prêts avec des LTV comprises entre 90% et 100% : ces prêts représentaient 20,1% du total en 2009, contre 30,8% en 2018. Enfin, on peut noter que les mesures prises par la BNB dès 2013 (renforcées en 2016 et reconduites depuis) avaient déjà fait baisser la part des prêts avec des LTV supérieures à 100% de 8% du total des prêts réalisés en 2013 à 5,6% en 2016 (contre encore 15% en 2009). Cependant, on a assisté depuis à une légère remontée, à 6,7% en 2017 et 2018.

Les nouvelles mesures ...

Dans les mesures annoncées le 25/10, qui s’appliqueront à l’ensemble de la production 2020, la BNB cherche à limiter l’augmentation future de la part des prêts avec des LTV supérieures à 90% dans le total de la production et à réduire celle des prêts avec des LTV supérieures à 100%. Les mesures ne font pas l’objet de sanctions à proprement parler mais les contrevenants devront néanmoins fournir des explications.

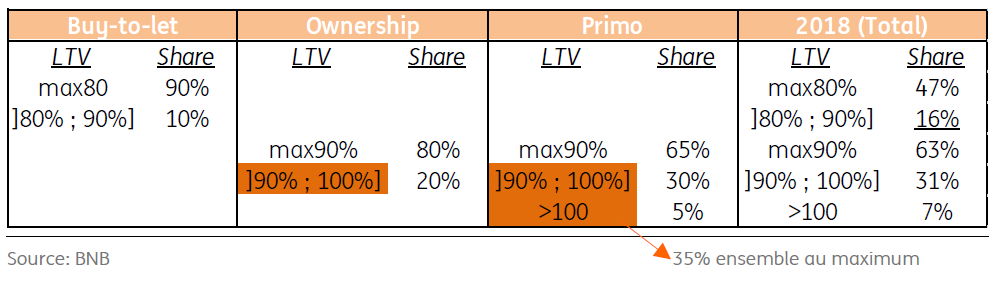

Pour les prêts destinés à des primo-acquéreurs, la part des prêts avec des LTV entre 90% et 100% sera limitée à 30%, et 5% pour les LTV supérieures à 100%. Pour les seconds achats (ou les secondes résidences non louées), les LTV supérieures à 100% devront retomber à 0% et la part des LTV entre 90% et 100% sera limitée à 20%. La BNB ajoute une condition supplémentaire : le rapport entre la charge de la dette et le revenu de l’emprunteur ne pourra être supérieur à 50% que dans 5% des prêts présentant une LTV supérieure à 90% (les cas en orange dans le Tableau 1). Autrement dit, les banques peuvent encore prêter avec des LTV supérieures à 90%, mais à condition que les revenus soient au moins le double de la charge de la dette (dans 95% des cas…). Dans les années 2000 à 2010, ce critère s’était en effet assoupli, et la part des prêts où la mensualité représentait plus de 50% du revenu atteignait près de 30% du millésime 2013. Avec la baisse des taux qui a suivi à partir de 2014, la BNB a noté une légère amélioration, mais en 2018 23% des prêts étaient encore dans ce cas. Ce critère sera désormais plus contraignant pour les emprunteurs qui souhaiteraient emprunter plus de 90% de la valeur de leur bien.

On peut également noter que les prêts aux investisseurs (pour des biens destinés à être loués) ne pourront avoir de LTV supérieures à 90%, la fourchette de 80% à 90% n’étant tolérée que pour 10% du total de la production.

Tableau 1 Nouvelles dispositions règlementaires et millésime 2018

…et leur impact potentiel

Pour les investisseurs, dont l’objectif est de placer leur épargne et qui amènent donc généralement une part de celle-ci lors de l’achat, l’emprunt se fait généralement pour profiter à la fois d’un effet de levier supplémentaire et pour des raisons fiscales (déductions au titre de l’épargne à long terme). Nous ne pensons dès lors pas que la mesure instituée ici (LTV inférieure à 80% dans 90% des cas, et comprise entre 80% et 90% dans 10% des cas) boulversera le marché de l’investissement locatif. Les LTV y sont déjà moins élevées et ces prêts représentent moins de 10% de la production. Pour les propriétaires, la question de l’impact dépend de savoir quelle est la part des primo-acquéreurs sur le marché hypothécaire. La BNB ne donne pas d’indication quant à leur importance.

Cependant, si tous les nouveaux prêts étaient le fait de primo-acquéreurs, on peut voir dans le Tableau 1 (deux dernières colonnes) que le millésime 2018 ne serait déjà pas très éloigné du millésime « limite » décrit par la BNB. Même dans ce cas, une légère baisse (de 7% à 5%) de la proportion des prêts avec des LTV supérieures à 100% serait nécessaire. Or, même si leur proportion n’est pas connue exactement (on sait qu’elle est importante, supérieure à la moitié de la production), on sait que les primo-acquéreurs ne sont pas les seuls sur le marché et que pour les autres (hors « buy-to-let ») la part des prêts avec une LTV de maximum 90% doit atteindre 80% en 2020. Or le millésime 2018 dans son ensemble ne montrait qu’une part de 63%. Il y aura donc un effort à faire qui devrait impacter la capacité d’emprunt en général et donc le potentiel de croissance des prix.

Enfin, il faut noter que cela vaut cependant de manière générale et il est clair que tous les établissements financiers ne présentent pas la même répartition et donc le même degré d’efforts à réaliser l’an prochain. Quoi qu’il en soit, ces mesures contribueront au ralentissement actuel de la croissance des emprunts moyens (qui ont augmenté en ligne avec la baisse des taux, soit environ 19% de hausse depuis 2014) et donc à limiter le potentiel de hausse des prix à partir de 2020.

Quick read - Real Estate

PDF - 127 Kb

Press Office ING Belgium