Le casse-tête de l’inflation

Ceci est un résumé de notre publication mensuelle Monthly Economic Update parue le 05/01 en anglais et disponible sur notre site.

Le début 2018 est là et il semble que les nombreux risques géopolitiques continuent d’être considérés comme un bruit de fond par les marchés. Cependant, il se pourrait que la force de la reprise économique soit encore sous-estimée, ce qui implique que la grosse surprise pourrait venir de l’inflation. 2018 pourrait ainsi donner quelques indices pour résoudre ce casse-tête d’une inflation basse et d’une forte croissance.

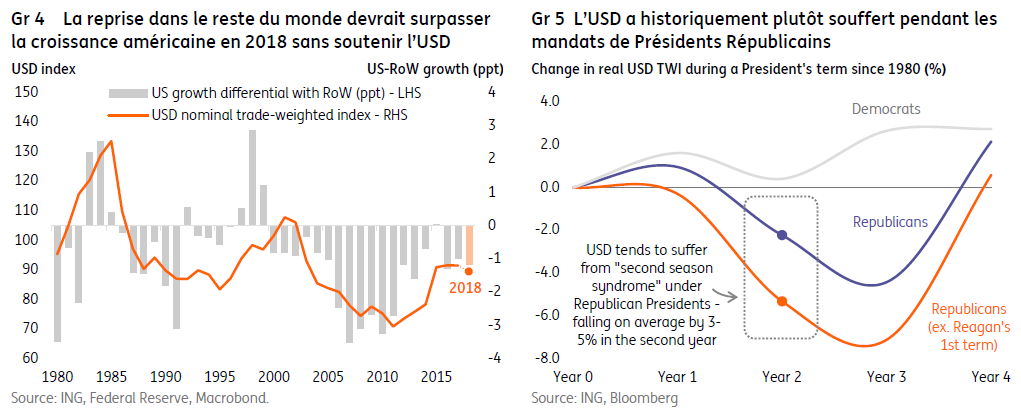

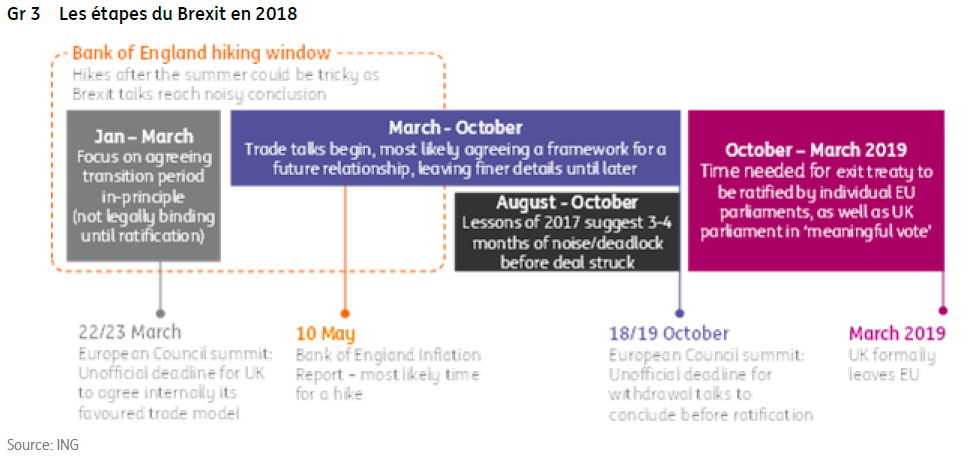

Aux Etats-Unis, les indicateurs d’activité battent record sur record et tous les secteurs de l’économie semblent participer à la bonne performance de la croissance. Le taux de croissance pourrait donc bien doubler entre 2016 (1,5%) et 2018, d’autant que Donald Trump vient d’obtenir sa réforme fiscale au Congrès, ce qui devrait profiter à la croissance des investissements. Il semble que les marchés préfèrent regarder de ce côté plutôt que de sa rhétorique envers l’Iran, la Corée du Nord ou le Pakistan.

Les niveaux d’activité actuels devraient en tous cas déboucher sur plus d’inflation. L’inflation sous-jacente est pour l’instant limitée à 1,7% mais les tensions sur les marchés du travail et du logement devraient la ramener à 2,5% d’ici la fin de l’année. La remontée des prix du pétrole devrait faire le reste et ramener les attentes d’inflation au-dessus de l’objectif de la Réserve Fédérale. Cette dernière verra plusieurs changements en 2018 : J Powell remplacera fin février J Yellen à sa tête et deux « pro-assouplissement » cèderont leur siège à deux « anti ». Cela devrait permettre à la FED de maintenir le cap sur trois hausses de taux en 2018 à partir de juin.

Dans la zone euro, l’accélération de croissance enregistrée au second semestre et les derniers indicateurs d’activité ont amené à des révisions à la hausse des prévisions de croissance 2018. Au lieu d’un ralentissement après 2,4% en 2017, nous attendons à nouveau 2,4% en 2018. Cette reprise profite aussi au secteur manufacturier dont l’indicateur PMI a atteint son plus haut niveau depuis qu’il est enregistré (20 ans). De manière générale, les composantes des attentes dans les principaux indices continuent d’indiquer une accélération de croissance pour la première partie de 2018. Si des risques politiques demeurent (en Allemagne, en Italie ou en Catalogne), il est peu vraisemblable qu’ils puissent interrompre cette fête de la croissance.

Toutefois, nous ne pensons pas que l’Eurozone pourra croître très longtemps plus vite que son potentiel. Il serait de plus surprenant que la volatilité basse et les faibles primes de risques subsistent très longtemps. Cela devrait faire ralentir la croissance à la fin de l’année. D’ici là, nous pensons que cette croissance supérieure au potentiel sera en mesure de maintenir l’inflation à son niveau actuel (1,4%), et ce malgré le fait qu’un euro plus fort tempère la hausse des prix de l’énergie en USD. La croissance des salaires sera l’élément clé à cet égard en 2018. Cependant, 1,4% reste très en-deçà de l’objectif de la BCE. Celle-ci ne devrait donc pas accélérer la fin de sa politique

Dès lors, la BCE peut prendre tout son temps pour sortir de sa politique monétaire accommodante. A cet égard, nous pensons que l’assouplissement quantitatif pourrait durer jusqu’à la fin 2018. Pour l’instant, il devrait en tous cas être réduit de 60 à 30 milliards d’achats par mois entre janvier et septembre. Il n’est pas exclu que des achats supplémentaires aient lieu pendant les derniers mois de l’année. De plus, la BCE va continuer de réinvestir les obligations arrivant à échéance et ses opérations LTRO à 3 mois restent en vigueur jusqu’en 2019. Autrement dit, les liquidités excédentaires dans le système monétaire européen (elles pourraient atteindre 2000 milliards d’EUR en 2018) vont maintenir les taux à court terme en territoire négatif toute cette année et aucune normalisation n’est attendue dans les taux courts avant le début 2019. Avec la remontée progressive des taux longs (+30pb attendus en 2018), la pente de la courbe des taux devrait donc se redresser progressivement.

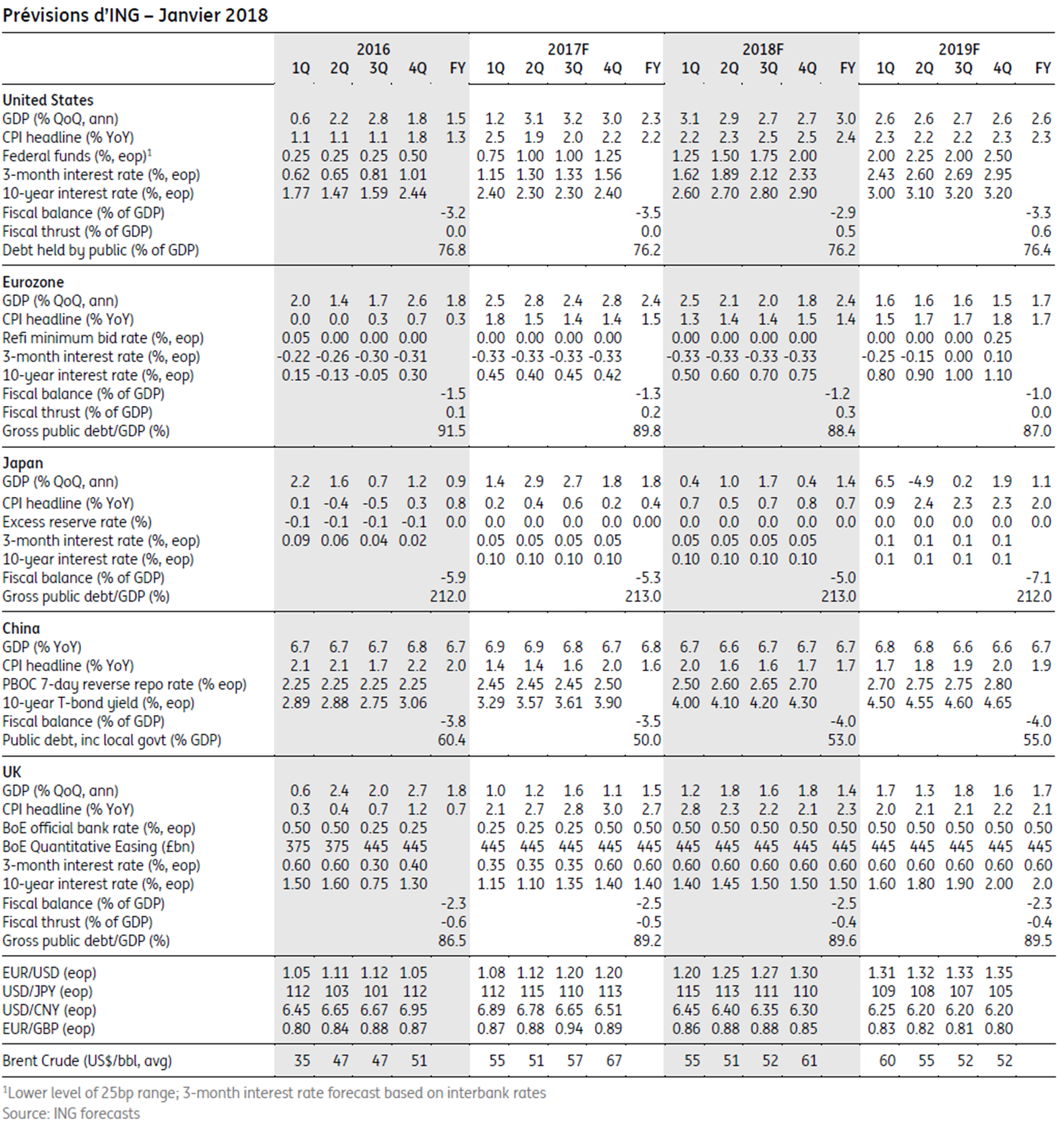

Au Royaume-Uni, alors que le temps imparti pour négocier le Brexit est déjà écoulé au deux tiers, les négociateurs sont parvenus à un accord important en décembre sur un premier volet comprenant les montants dont la Grande-Bretagne sera redevable, le droit des citoyens européens dans le pays et le statut de la frontière entre les deux Irlande. Un accord sur une période de transition devrait être atteint au premier trimestre (sans doute 2020/2021). Un pré-accord sur les futures relations commerciales entre l’UE et le Royaume-Uni pourrait être atteint avant le Conseil Européen d’octobre qui devrait lancer le processus de ratification. Le fait d’avoir une période de transition permettrait ainsi d’avoir plus de temps pour régler les détails d’un éventuel pré-accord commercial. Ce dernier est cependant nécessaire avant octobre prochain, sous peine de voir les relations commerciales gérées par les règles de l’OMC.

Au Japon, la reprise de la croissance se poursuit au Japon avec des taux de croissance (trimestriels annualisés) de 2,9% et 2,5% au 2ème et 3ème trimestres de cette année. La politique de Shinzo Abe est donc un succès, qui lui a permis d’être réélu en automne dernier : la croissance devrait atteindre 1,8% en 2017, le taux le plus élevé depuis la reprise de 2010. Comme cela fera bientôt deux ans que la croissance s’accélère, des questions commencent à se poser pour la BoJ qui a jusqu’ici échouer à faire revenir l’inflation malgré les premières hausses de salaires. Nous ne pensons pas que la BoJ relèvera ses taux cette année, les taux japonais devraient rester largement négatifs, mais le débat sera certainement lancé, ainsi que celui autour de l’objectif d’inflation qui, à 2%, est considéré par d’aucun comme trop élevé pour l’économie nippone.

En Chine, la PBOC a pris des mesures pour que les banques ne manquent pas de liquidités lors de la période de nouvel an (du 15 au 21 février prochain), il ne devrait donc pas y avoir de stress sur les taux à court terme en février. Cela montre aussi que la PBOC veut se montrer attentive à ne pas relever trop rapidement les taux d’intérêt à court terme chinois en 2018, en tous cas pas plus vite que les trois hausses de taux attendues en 2018 (20pb en tout). Cette politique prudente devrait permettre à la croissance chinoise d’atteindre à nouveau 6,7% en 2018.

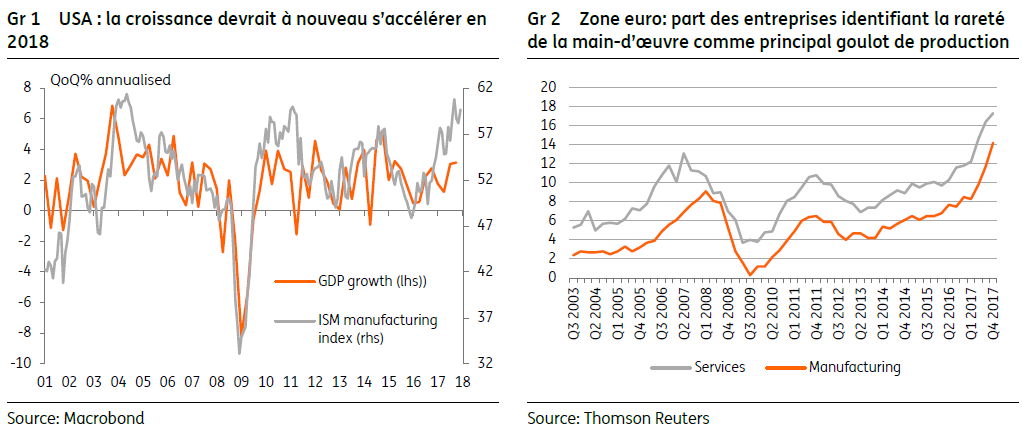

Sur le marché des changes, la surprise de 2017 aura été de voir l’USD résister au rebond de croissance et aux trois hausses de taux de la FED (plutôt que deux attendues) et rester faible face à l’euro. Il semble que la force de la reprise américaine soit relative, surtout au vu de la reprise en zone euro, ce qui ne devrait pas soutenir l’USD en 2018 (Cf. Graphique 4). En 2018, nous ne pensons pas non plus que le retour de l’inflation et les hausses de taux de la FED permettront au dollar de s’apprécier. Il semble en fait que les 2ème et 3ème années de mandats de Président Républicains (Cf. Graphique 5) soient généralement défavorables à l’USD. Reste à voir cependant quel sera l’effet de la réforme fiscale sur l’EUR/USD. Pour l’instant nous continuons de penser que l’USD continuera à se déprécier, mais à un rythme moins rapide qu’en 2017.