La richesse des ménages européens

Les Belges conservent un des patrimoines les plus élevés d’Europe, tandis que les patrimoines ont souffert de la crise dans tous les pays.

Ceci est le résumé pour la Belgique d’une étude européenne réalisée par ING dans le cadre de son initiative Think Forward et téléchargeable ici :

http://www.slideshare.net/ING/household-wealth-in-europe

Les Belges conservent un des patrimoines les plus élevés d’Europe, tandis que les patrimoines ont souffert de la crise dans tous les pays.

Après une première étude dédiée à l’évolution des composantes du revenu des ménages européens, ING se penche ici sur l’évolution de la richesse des ménages. La richesse (les actifs des ménages), que ce soit sous la forme d’une maison, d’un compte en banque ou d’un portefeuille d’investissements, est en effet un élément distinct du revenu, même si les deux sont liés. Si les revenus définissent le plus souvent le niveau de vie, la richesse, fruit de l’épargne passée et de son rendement, génère une stabilité financière à plus long terme pour les ménages en leur donnant un « matelas » qui leur permettra de mieux vivre leur pension ou de faire face à des imprévus.

La richesse des ménages a ainsi été affectée de façon significative par les développements de la crise financière depuis 2007. Ce sont ces développements qui sont examinés dans cette étude, ainsi que leurs implications pour la structure actuelle de la richesse des ménages et sa répartition.

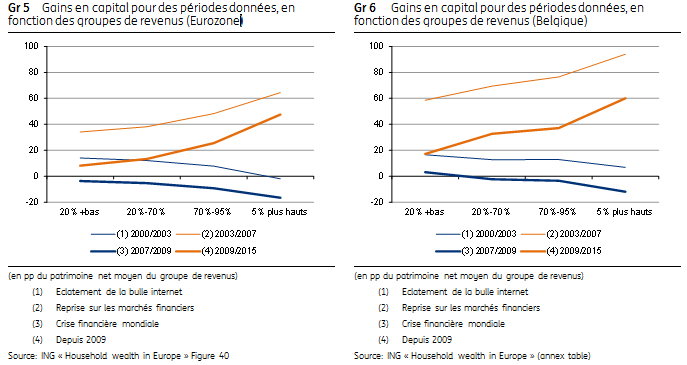

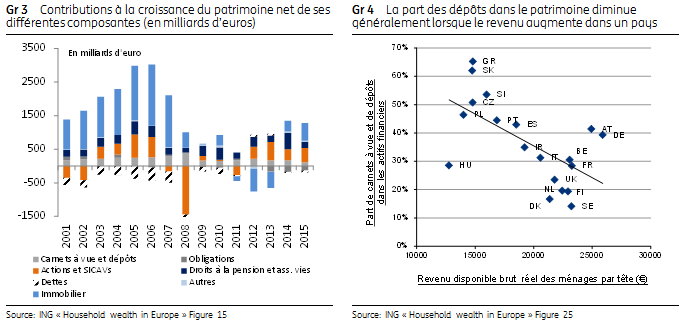

Les Belges restent parmi les mieux dotés en patrimoine. Un premier constat est que les Belges restent parmi les mieux dotés en patrimoine (par rapport à leur revenu disponible – Cf. Graphique 1) de tous les ménages européens avec les néerlandais. Seuls les espagnols et les britanniques ont un patrimoine plus élevé par rapport à leur revenu disponible, mais dans ces cas-là on constate que c’est dû à l’importance de leur patrimoine immobilier, et ce malgré la forte baisse de valeur de celui-ci dans les deux pays pendant la crise. Les ménages belges, avec 1200 milliards d’euros de patrimoine immobilier et 1200 milliards de patrimoine financier (Q3 2015) en termes absolus restent donc sur le podium des épargnants en 2015. Avec un patrimoine net (immobilier et dettes compris) d’environ 450.000 euros par ménage, les Belges sont plus riches que les autres ménages de la zone euro (255.000 euros par ménage en moyenne).

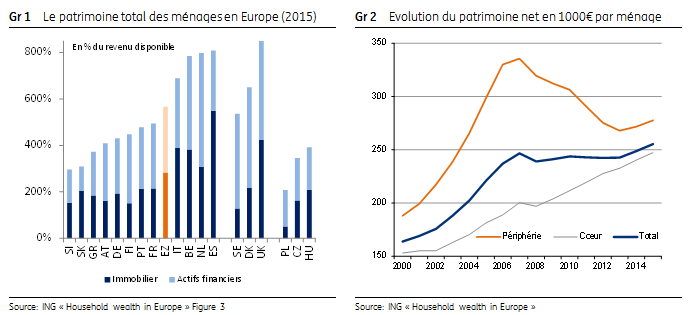

La richesse nette du ménage belge moyen a augmenté de 18% depuis 2007. Si l’on réalise la comparaison par ménage, on constate sur le Graphique 2 que la richesse nette (l’ensemble du patrimoine, financier et immobilier moins les dettes) du ménage belge moyen a augmenté de 18% depuis 2007 et ce malgré la baisse enregistrée au début de la crise financière. La hausse continue du patrimoine immobilier et le rattrapage rapide du patrimoine financier chez nous dès la fin 2008 a permis que ce développement soit plus positif en Belgique que dans le reste des pays du « cœur » de la zone euro. On constate également que les pays de la « périphérie », qui ont connu plus de corrections que les pays du « cœur » sur leurs marchés immobiliers, le mouvement à la baisse a été beaucoup plus long et plus profond : la richesse nette par ménage ne recommence à augmenter dans ces pays que depuis la fin 2013, soit plus de deux ans après la reprise de la hausse en Belgique.

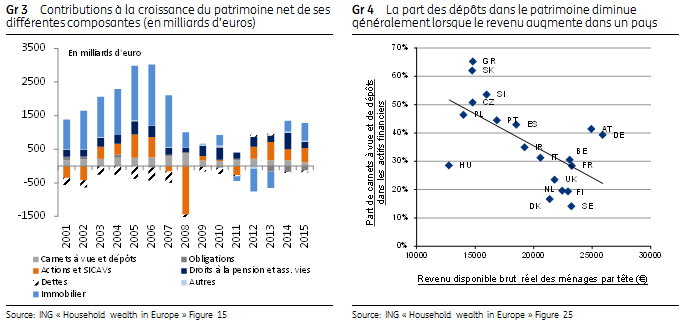

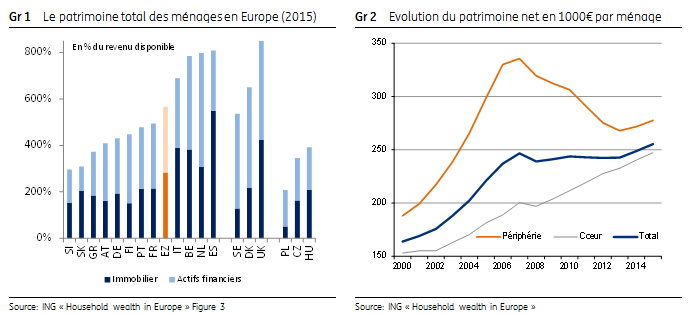

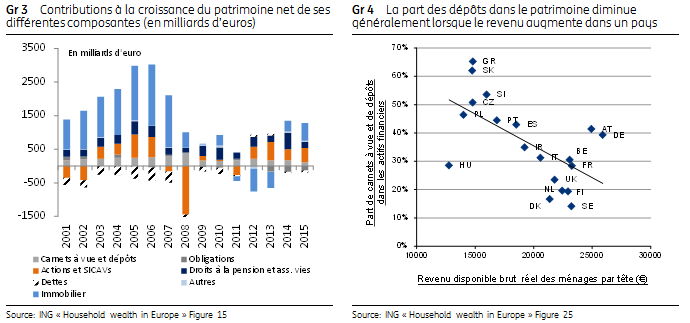

A l’échelle de la zone euro, le désendettement n’est pas flagrant. A regarder de plus près l’évolution de patrimoine net dans l’ensemble de l’Eurozone (Cf. Graphique 3), on constate que ce sont les investissements financiers (portefeuilles d’actions, fonds de pension, etc) qui sont les principaux responsables de la baisse du patrimoine en 2008 et que la baisse des valeurs immobilières n’a affecté le patrimoine de l’ensemble de la zone qu’en 2012 et 2013. Ces deux composantes étaient par ailleurs les principaux moteurs de la croissance du patrimoine net avant la crise. Cette vision agrégée cache bien entendu des développements à la fois très différents (des pays ont vu des corrections immobilières, d’autres non) et déphasés (toutes les périodes de booms ne se sont pas achevées en même temps). Toutefois, un élément intéressant à constater est que le désendettement n’a pas véritablement eu lieu au niveau de l’Eurozone dans son ensemble : il n’y a qu’en 2012 et 2013 que la baisse des dettes a contribué positivement à la croissance du patrimoine financier net. Cependant, ce désendettement a bien eu lieu dans certains pays. En Irlande, en Espagne, au Portugal, mais aussi en Allemagne et aux Pays-Bas, la dette des ménages a baissé entre 12 et 30pp (en % du revenu disponible) depuis leur dernier sommet.

Les Belges n’utilisent pas leur carnet d’épargne de façon disproportionnée. Si les dépôts sont les actifs les plus répandus pour tous les ménages européens (il n’y a qu’en Grèce que 27% des ménages déclarent ne pas posséder de compte épargne), certains pays voient la majeure partie du patrimoine des ménages s’y concentrer : en effet dans les pays européens à plus faible revenu (disponible réel par tête – Cf. Graphique 4), entre 45% et 65% de la richesse est sur des comptes épargnes là dans les pays à plus haut revenus la richesse se place majoritairement dans d’autres actifs. Ainsi, en Belgique, 30% du patrimoine financier se présente soit en monnaie (31,8 milliards au Q3 2015), soit sur des comptes à vue (56,8 milliards), soit sur des comptes épargne (240,2 milliards). Même si ce sont des montants records pour la zone euro, compte tenu du niveau des revenus en Belgique, la part des dépôts dans le patrimoine n’est pas disproportionnée.

Les taux d’intérêt bas n’ont pas chassé les épargnants belges, mais ont clairement privilégié les comptes à vue. On peut remarquer que peu de pays ont vu de gros changements de comportement par rapport aux formes classiques de thésaurisation pendant la crise, et ce malgré la faiblesse des taux d’intérêt. Les exceptions sont l’Autriche et la Finlande où les épargnants ont délaissé leurs livrets. Sinon, en Belgique, comme dans la plupart des autres pays, les flux d’épargne vers les dépôts ont été importants pendant la crise : entre la mi-2007 et la mi-2015, les dépôts (au sens large, et y compris la monnaie) ont augmenté de 111 milliards, soit environ 3,5 milliards par trimestre, ce qui se compare à une augmentation de 2,5 milliards par trimestre dans les 8 années précédant 2007. Cependant, on constate en Belgique un double phénomène : tout d’abord, les dépôts (au sens large, et y compris la monnaie) augmentent moins vite et voient leur part dans le patrimoine baisser légèrement depuis 2014; ensuite, les différentes sortes de livrets se différencient de moins en moins les uns des autres aux yeux des épargnants puisque leurs rendements respectifs, pratiquement nuls, ne sont plus suffisamment différents. Ce phénomène a eu comme implication une forte augmentation de la part des comptes à vue dans les dépôts sur les derniers trimestres.

Les Belges disposent d’un « matelas » assez liquide. Ce dernier point illustre un autre phénomène : les Belges ont un « matelas » assez liquide. En effet, avec des dépôts qui représentent environ 120% de leur revenu disponible annuel, les Belges apparaissent comme les mieux armés pour faire face à des imprévus de tous les pays européens analysés dans cette étude.

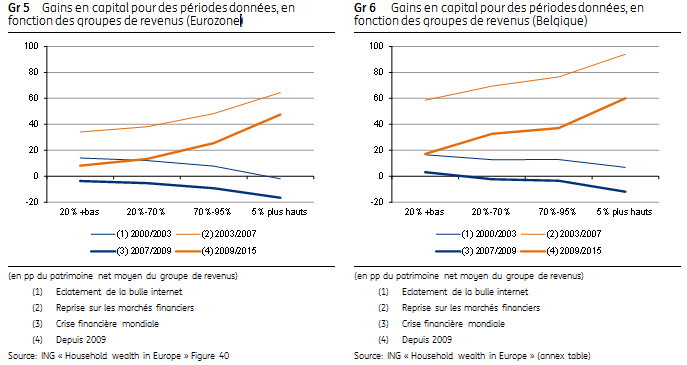

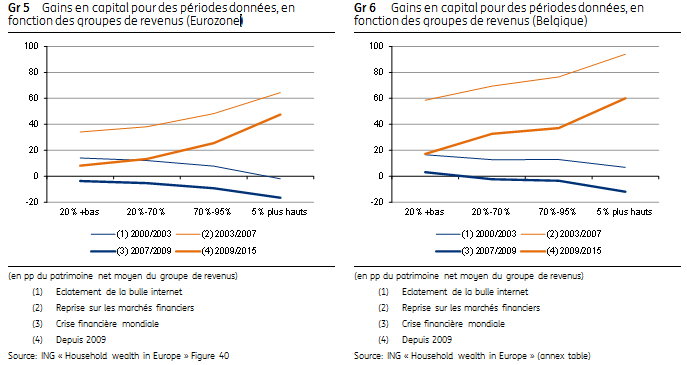

Les périodes de crise financière ne touchent pas tous les patrimoines de la même façon, pas plus que les périodes de reprise. Dans les graphiques 5 et 6, nous présentons l’évolution du patrimoine des différentes classes de revenus (la répartition du patrimoine entre celles-ci étant donnée pour une année fixe, 2011, par une enquête de la Banque Centrale Européenne) à travers plusieurs épisodes de l’histoire récente. On constate que les hauts revenus, tant en Belgique que dans la zone euro en général ont tendance à voir leur patrimoine baisser plus vite dans les périodes de crise que celui des revenus moins élevés et à profiter plus que ceux-là des périodes de reprise. C’est notamment dû à la structure du patrimoine des différentes classes de revenus : les plus élevés ont généralement plus de produits risqués en portefeuille, ce qui impacte leur patrimoine en période de crise mais laisse ce dernier se relever beaucoup plus rapidement après celles-ci.

A l’inverse, comme l’immobilier et les dépôts constituent une part plus importante du patrimoine des plus bas revenus, leur patrimoine (contrairement à leurs revenus, faut-il le souligner) est moins impacté par les périodes de crises financières. On constate ainsi que la forte période de croissance des prix de l’immobilier a permis au patrimoine de toutes les classes de revenus de progresser en Belgique plus rapidement qu’ailleurs pendant les années 2003-2007. Enfin, on peut constater que pendant la période récente (2009-2015), le patrimoine de la classe moyenne belge (les 20%-70% sur les graphiques 5 et 6) a profité de la reprise nettement plus que la classe moyenne de l’ensemble de la zone euro. La relative bonne tenue du marché immobilier (1) et les performances des fonds de pensions et parts d’assurance vie depuis ont ainsi favorisé la classe moyenne belge. De leur côté, les plus hauts revenus ont notamment bénéficié d’une hausse de la valorisation des parts non cotées (en bourse) que les entrepreneurs détiennent de leur propre entreprise (2) . L’importance de ces parts explique en grande partie pour la classe des 70%-95% sur les graphiques 5 et 6 a vu son patrimoine se reprendre mieux depuis 2009 en Belgique qu’ailleurs.

Infographics: http://www.slideshare.net/ING/household-wealth-in-europe-infographic

Pour en savoir plus : http://www.thinkforwardinitiative.com/

-------

Contact:

Julien Manceaux, Senior Economist, + 32 2 547 33 50, Julien.Manceaux@ing.be

[1] Même si la croissance des prix a été divisée par dix depuis 2009, les prix ont tout de même augmenté d’environ 15% en Belgique depuis, soit un record européen (avec l’Autriche) ;

[2] Ces parts représentaient 20,7% du patrimoine des Belges, soit 247,7 milliards d’euros au premier trimestre 2015.