Ing belgium ecomic newsletter Een maatschappij zonder contant geld? Liever niet, voor de meeste Belgen

De technologie rond elektronische betalingen evolueert steeds sneller en het voorstel om klinkende munt gewoon volledig te laten verdwijnen, klinkt steeds luider.

De technologie rond elektronische betalingen evolueert steeds sneller en het voorstel om klinkende munt gewoon volledig te laten verdwijnen, klinkt steeds luider. Dat de interesse erin toeneemt, blijkt zowel internationaal (acties in India om bepaalde biljetten uit de omloop te halen) als nationaal (invoering van Google Pay en Payconiq, contactloos betalen). Alleen is er nog altijd een gigantisch verschil tussen alternatieve betalingssystemen aanbieden en volledig stoppen met het gebruik van contant geld. Volgens een onderzoek dat Ipsos in opdracht van ING heeft uitgevoerd, wordt er in België beduidend meer gebruikgemaakt van elektronische betalingen dan in andere landen zoals Duitsland. En toch blijft contant geld essentieel, want zes Belgen op tien zeggen dat ze een economie zonder contant geld niet zien zitten. Het lijkt er dus op dat de geldpersen nog lang niet zullen worden stilgelegd.

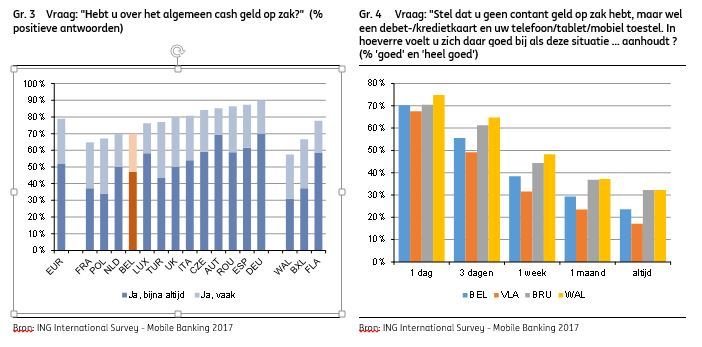

Volgens een internationale peiling van Ipsos in opdracht van ING (ING International Survey(1) ) worden er in België nog altijd veel muntstukken en bankbiljetten gebruikt: Belgen hebben gemiddeld zo'n 50 euro op zak en 59% van hen had in de 48 uur voor het invullen van de enquête iets met contant geld betaald (gr.1). Uiteraard wordt cash hoofdzakelijk gebruikt voor aankopen van een beperkt bedrag (bv. een middagmaal of een koffie). 85% van de Belgen betaalt een bedrag van 1 tot 10 euro immers vaak contant. In dat opzicht wordt dus vaak cash betaald omdat het makkelijk is en ook al zou een meerderheid van de Belgen gerust ongestoord drie dagen zonder cash kunnen leven, toch wil 62% van de Belgen liever de keuze behouden om elektronisch of contant te betalen.

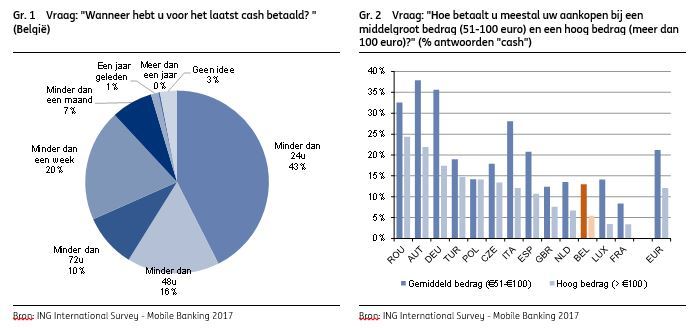

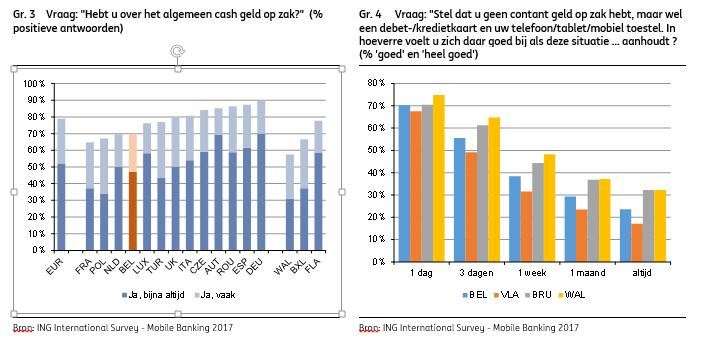

Gr. 1 Vraag: "Wanneer hebt u voor het laatst cash betaald? " (België) Gr. 2 Vraag: "Hoe betaalt u meestal uw aankopen bij een middelgroot bedrag (51-100 euro) en een hoog bedrag (meer dan 100 euro)?" (% antwoorden "cash")

België zit over het algemeen bij de landen waar vaker elektronisch wordt betaald, maar sommige Europese landen lijken een grotere voorkeur te hebben voor cash. In Duitsland en Oostenrijk, bijvoorbeeld, hebben bijna 7 consumenten op 10 zowat systematisch contant geld op zak (tegenover 47% in België) en liggen de bedragen die ze bij zich hebben flink boven het Europese gemiddelde. Het verschil is des te opmerkelijker voor grotere aankopen. Zo betalen 17% van de Duitsers en 22% van de Oostenrijkers gewoonlijk met cash voor bedragen van meer dan 100 euro (tegenover slechts 5% in België, gr. 2).

Ook binnen ons land bestaan er verschillen. Zo zegt 58% van de Vlaamse respondenten bijna systematisch geld op zak te hebben, tegenover 31% in Wallonië en 37% in Brussel (gr. 3). Vlamingen zouden zich ook het meest ongemakkelijk voelen zonder contant geld op zak, zowel voor één dag als voor een week, een maand of voor de langere termijn (gr. 4).

Naast het feit dat geld op zak hebben een geruststellend kantje heeft, zijn er ook economische argumenten voor te vinden, en overschakelen naar een economie zonder contante betalingen, houdt zowel voor- als nadelen in.

Het belangrijkste voordeel van een economie zonder tastbaar geld is de strijd tegen zwart geld, wat dus goed zou zijn voor de belastinginkomsten. De verplichting om volledig over te schakelen op digitale betalingen, komt neer op het officieel maken van alle betalingen die worden uitgevoerd in de lokale munt, met name tegenover de fiscale en sociale instanties. De waarde van de biljetten van de eurozone zit ten belope van 24% geconcentreerd in biljetten van 500 euro (waarvan de productie eind 2018 wordt stopgezet) en bijna 50% in biljetten met een waarde van meer dan 50 euro. Deze biljetten worden door het grote publiek weinig gebruikt, maar des te meer in de zwarte economie. Volgens een andere enquête, die ING in het eerste kwartaal van 2017 hield (1200 respondenten), zijn bijna 4 Belgen op 10 gewonnen voor het afschaffen van biljetten van meer dan 50 euro. Door alle bankbiljetten af te schaffen, kunnen lonen en andere vergoedingen in euro niet langer onder tafel betaald worden, en dat zou zwartwerk, corruptie, het witwassen van geld en heel wat andere illegale activiteiten terugdringen. Deze praktijken zijn uiteraard nefast voor de belastinginkomsten, vooral via indirecte belastingen die worden omzeild, evenals valse aangiftes van ondernemers of werklozen. Volgens Friedrich Schneider was de zwarte economie in België in 2015 goed voor bijna 66 miljard euro, dat is 16% van het bbp (een cijfer dat weliswaar daalt, want tien jaar geleden was dat nog meer dan 20%). In vergelijking met de dichtste economische partners is de zwarte economie in België groter. Ter vergelijking: Ze bedraagt 12% van het bbp in Frankrijk en in Duitsland en 9% in Nederland. We moeten de positieve gevolgen natuurlijk ook niet overdrijven, want sommige activiteiten of praktijken zouden gewoon volledig verdwijnen en dat levert dus geen fiscale winst op. Toch mogen we terecht veronderstellen dat het terugdringen van de zwarte economie positieve gevolgen zou hebben voor de overheidsfinanciën. Een tweede voordeel van het afschaffen van cash geld is dat de kosten voor de productie van muntstukken en biljetten wegvallen en valsemunterij wordt tegengegaan. Uiteindelijk zou het toegenomen gebruik van elektronische betalingen mogelijk ook de e-commerce kunnen stimuleren en betalingen makkelijker en sneller kunnen maken (zowel online als in de winkel). De concurrentie binnen de eurozone zou toenemen, de productiviteit van de productiefactoren zou verbeteren en de prijzen voor de eindconsument zouden dalen.

De nadelen van een maatschappij zonder munten of bankbiljetten zijn niet zo beperkt als sommigen ons willen laten geloven. Om te beginnen is er de belangrijke kwestie van veiligheid en cybercriminaliteit, want met zuiver elektronisch geld kan men niet anders dan permanent investeren in de veiligheid van de informaticasystemen en de opslag van gegevens. Als er geen alternatief is om te betalen, zou een algemeen computerdefect of een inbraak in het computersysteem van grote omvang alle commerciële activiteit kunnen stilleggen. Wat betalingen betreft, blijft vertrouwen een essentieel element en een negatieve gebeurtenis zou het vertrouwen van de consument in deze technologie een zware knauw kunnen geven en dus mogelijk ook zijn consumptiegedrag. Voor één enkel betalingssysteem kiezen, betekent eigenlijk dat men alles op één kaart zet. En dan is er nog het probleem van de privacy. Als 'anoniem' chartaal geld uit omloop wordt gehaald en wordt vervangen door 'traceerbaar' elektronisch geld, zullen sommige consumenten informatie moeten vrijgeven, ofwel aan bepaalde spelers uit de privésector, ofwel aan de overheid.

Per slot van rekening is de technologie in België aanzienlijk ver gevorderd, waardoor het een land is dat heel erg veel voordeel zou hebben bij een economie met enkel digitaal geld. De instrumenten om online te betalen of elektronisch in de winkel zullen contant geld minder interessant maken en misschien goed zijn voor de economische groei. Maar dat cash helemaal zal verdwijnen, is weinig waarschijnlijk gezien de nadelen die eraan verbonden zijn. Het belangrijkste argument is het behoud van een zekere diversiteit in de betalingssystemen, aangezien elektronische betalingen niet risicoloos zijn en privacyproblemen kunnen veroorzaken. Het lijkt er nog niet meteen op dat cash geld zal verdwijnen… zeker omdat de consument gedrukt geld nog altijd associeert met een waardereserve en hij bij een opstoot van onzekerheid (zoals in Griekenland in 2015) nog altijd als een van de eerste reflexen teruggrijpt naar chartaal geld.

- De volledige studie (in het engels) vind u hier

Klik hier voor de infografiek

Voor bijkomende informatie:

Persdienst ING Belgie, +32 2 547 24 88, pressoffice@ing.be

Geoffrey Minne, Econoom, +32 2 547 33 86, geoffrey.minne@ing.be