ECB: bemoedigende resultaten en negatieve perceptie

Begin april nam de Europese Centrale Bank bijkomende monetaire maatregelen om de kredietmarkt nieuw leven in te blazen.

Economic.Poll@ING

Nr. 47 - Brussel, 13 april 2016

Begin april nam de Europese Centrale Bank bijkomende monetaire maatregelen om de kredietmarkt nieuw leven in te blazen en het inflatiepeil in de eurozone rond 2% te brengen. De maandelijkse opkoop van activa klimt aldus van 60 naar 80 miljard euro en er kunnen voortaan ook Europese bedrijfsobligaties opgekocht worden. Met die extra maatregelen wil ze de rente en bijgevolg de financieringskosten laag houden voor zowel de consumenten, bedrijven als regeringen in de eurozone. Het effect op de rentetarieven valt niet te ontkennen, de impact op de binnenlandse vraag is echter minder eenduidig. Welke concrete gevolgen zijn vandaag merkbaar en hoe wordt dat in België ervaren?

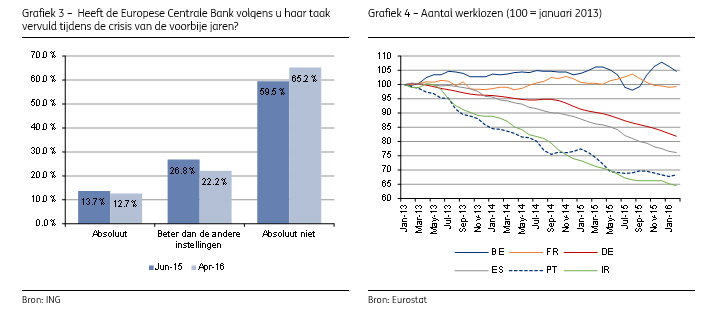

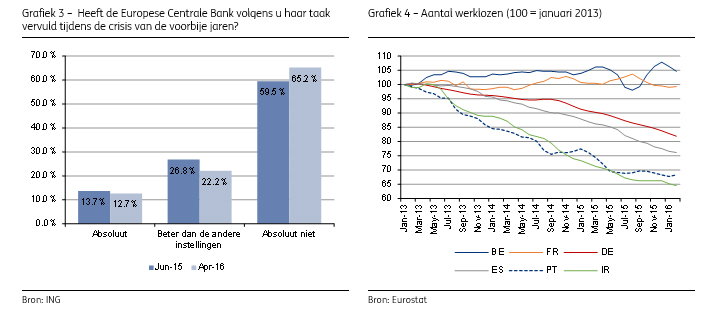

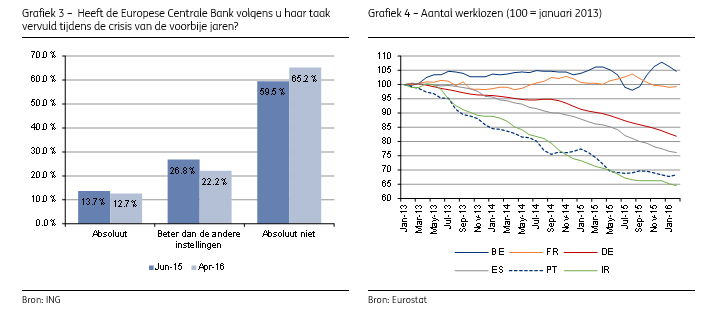

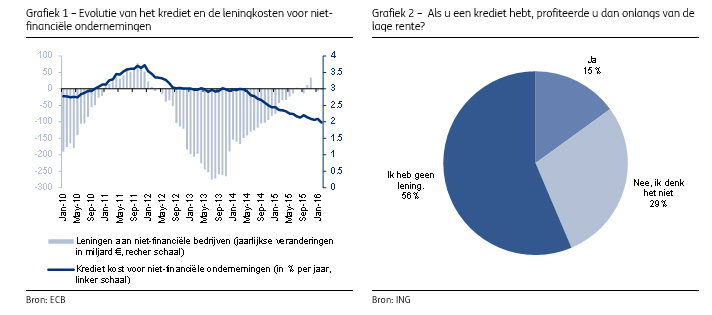

Tijdens zijn persconferentie in maart herhaalde Mario Draghi dat de ECB verwacht dat het economische herstel in een gematigd tempo voortgezet zal worden. Hij voegde er overigens aan toe dat zowat de helft van het economische herstel in de eurozone sinds de financiële crisis aan de monetaire maatregelen toegeschreven kan worden. De druk die de ECB op de rente uitoefent, biedt de ondernemingen in de eurozone de kans om nieuwe projecten tegen een lagere kostprijs te financieren. In februari dook de indicator van de leningkosten voor niet-financiële ondernemingen onder 2% (dat niveau werd nooit eerder bereikt), wat leidde tot een toename van de kredieten aan ondernemingen van ruim 28 miljard euro sinds het begin van het jaar. Het klimaat is niet alleen gunstiger om nieuwe economische activiteiten op te starten, maar ook om banen te creëren. Zo is het aantal werklozen in de eurozone in de laatste dertien maanden gedaald en komt de werkloosheidsgraad op 10,3% in februari, dat is het laagste peil sinds september 2011.

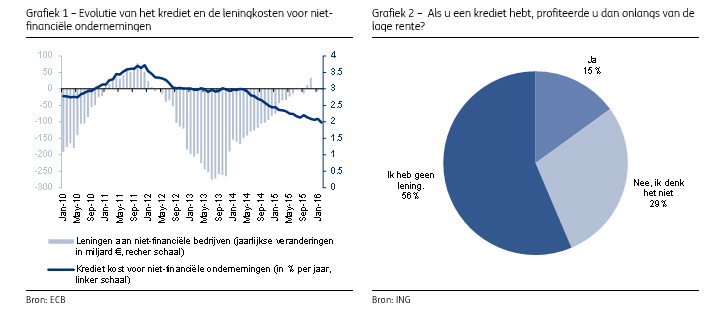

Ook de gezinnen profiteren van een voordeligere rente dan vroeger, en meer bepaald voor de aankoop van vastgoed. In het kader van een recente Economic.Poll@ING vroegen we aan de ING-cliënten of ze onlangs van de lage rente profiteerden. Haast 15% geeft aan van wel, terwijl 29% denkt van niet. De meeste respondenten hebben geen krediet en ondervinden dus geen gevolgen van de schommelende kostprijs. Dat spoort met de resultaten van de ECB, waaruit blijkt dat de kredietverlening aan de gezinnen in februari met 2,2% op jaarbasis gestegen is in de eurozone (en in België zelfs met 8,8%). De statistieken in de eurozone wijzen dus op een geleidelijk economisch herstel in de eurozone, vooral onder impuls van het lagerenteklimaat.

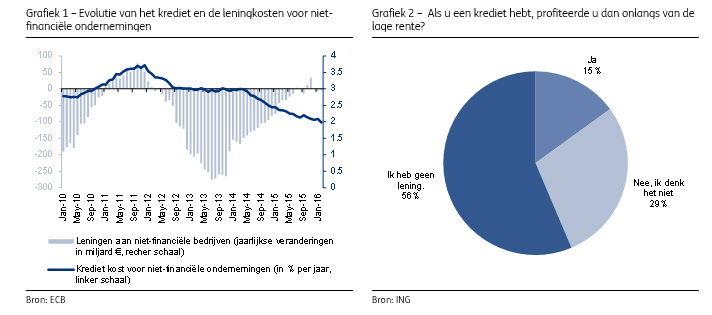

De perceptie van de relevantie van het monetaire beleid dat de ECB voert, stemt nochtans niet overeen met de resultaten die zij laatst nog voorstelde. In het kader van een tweede Economic.Poll@ING werd de ING-cliënten gevraagd naar de rol van de ECB tijdens de crisis. Volgens een overweldigende meerderheid van de respondenten (65,2%) heeft de ECB de economische crisis niet goed aangepakt. In juni 2015 werd dezelfde vraag gesteld in het kader van een vorige studie en daarin was het pessimisme over de aanpak van de crisis door de ECB minder groot. Die achteruitgang valt wellicht vooral te verklaren doordat in België in het verleden veel gespaard werd en de lage rente dus negatieve reacties uitlokt bij een groot deel van de Belgen. Ten tweede was de positieve impact op de economische activiteit en de werkgelegenheid bijvoorbeeld niet even sterk voelbaar als in sommige perifere landen zoals Spanje (zie grafiek 4). Naast die twee elementen wordt de perceptie ook beïnvloed door de onmogelijkheid om een nauwkeurig

beeld te krijgen van de groei (of recessie) mocht de ECB zich niet aan een kwantitatieve versoepeling gewaagd hebben. Het ontbreken van een tegengesteld scenario maakt het moeilijk om te evalueren en een vergelijking met de periode vóór de crisis kan in het nadeel spelen van de Europese instelling.

De geloofwaardigheid van de Europese instelling lijkt dus mettertijd af te brokkelen, hoewel al bij al toch bemoedigende economische resultaten voorgesteld worden. Dat verlies aan geloofwaardigheid kan op termijn gevaarlijk worden omdat de werking van een centrale bank vooral afhangt van de perceptie ervan bij de economische spelers. Een biljet van 500 euro bijvoorbeeld (dat intrinsiek slechts een stuk papier is dat die som niet waard is) hangt net als een cheque rechtstreeks af van de geloofwaardigheid van de emittent ervan – de ECB in dit geval. Bij uitbreiding berusten alle monetaire maatregelen op de geloofwaardigheid van de centrale bank bij de financiële markten en de gebruikers van haar eigen munt. Een monetair beleid kan ten slotte maar efficiënt zijn als het consumenten en beleggers aanzet om hun prognoses op te trekken en rekening te houden met een verbetering van de economische vooruitzichten. Aangezien het vertrouwen van de consument in de eurozone er sinds december enkel op achteruitgegaan is,

kunnen we die hypothese in twijfel trekken. Mocht de ECB in de toekomst genoegen nemen met een uitbreiding van de reeds genomen maatregelen, dan mogen we bijgevolg grote twijfels hebben over de doeltreffendheid daarvan.

(1) De hier toegelichte vraag werd gesteld tussen 21 maart en 8 april 2016 (tussen 4.000 en 5.000 bevraagde personen). De representativiteit van dit staal wordt niet gewaarborgd.

_________________

Voor meer informatie:

Persdienst ING België, 02 547 24 84, pressoffice@ing.be

Geoffrey Minne, Economist, +32 (0)2 547 33 86, geoffrey.minne@ing.be