Cap maintenu

Ceci est un résumé de notre publication mensuelle Monthly Economic Update parue le parue le 2/03 en anglais et disponible sur notre site : https://think.ing.com/reports/economic-update-still-pumping.

La reprise économique mondiale poursuit sur sa lancée et commence à générer des pressions inflationnistes. Pourtant, les banques centrales continuent d'imprimer de l'argent et la politique budgétaire est de plus en plus stimulante. Cela laisse supposer que l'activité mondiale pourrait être plus stimulée que prévu à court terme, augmentant le risque d’une fin de cycle plus brutal. Les banques centrales devront faire preuve de prudence alors que les marchés devraient se préparer à des changements potentiellement plus marqués de la politique monétaire que ce qui est actuellement envisagé.

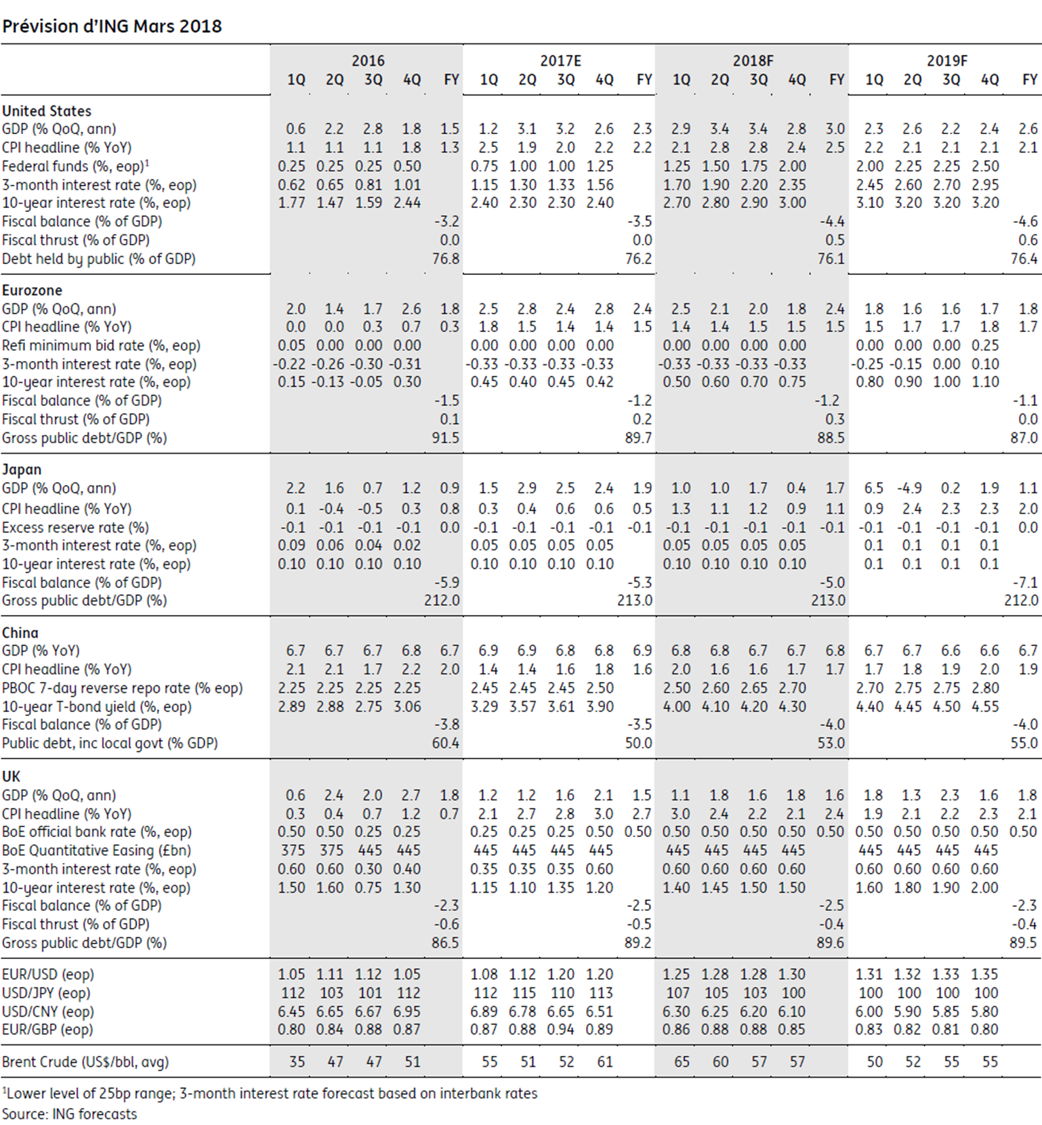

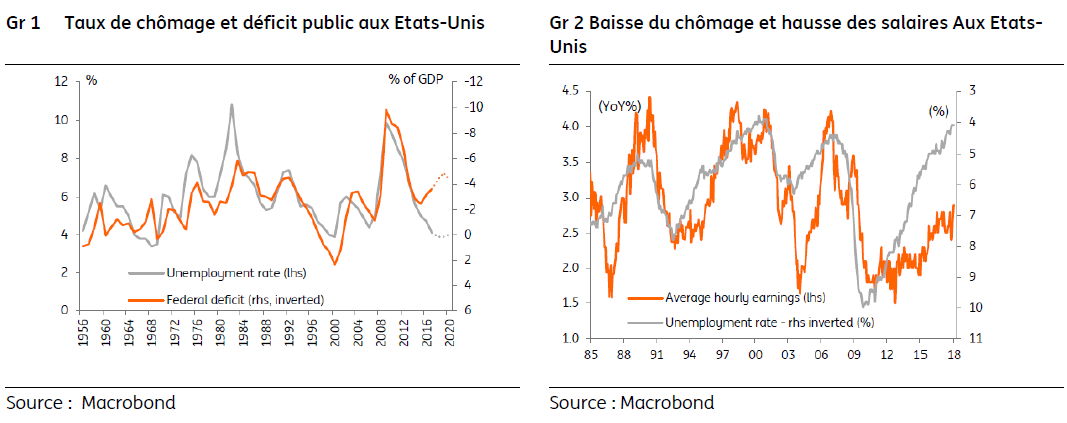

Ces dernières années, les conditions hivernales ont régulièrement pesé sur l’activité économique du premier trimestre aux Etats-Unis avant de rebondir par la suite. Ceci étant nous restons très optimistes sur les perspectives de croissance, d’autant plus qu’elles sont dopées par une réforme fiscale et un accroissement des dépenses publiques (projets d’infrastructures notamment). Néanmoins, la réduction des recettes fiscales combinée à une augmentation des dépenses publiques creusent sensiblement le déficit budgétaire, qui pourrait atteindre 5% du PIB d’ici l’année prochaine, ce qui est gigantesque vu leur faible taux de chômage et vigoureuse croissance économique. Toujours est-il qu’à court terme, la dynamique économique est positive et qu’elle se traduit (enfin) par une hausse de l’inflation dont nous prévoyons qu’elle atteigne 3% cet été. Cela se traduit d’ailleurs de plus en plus dans le rendement obligataire à 10 ans (proche des 3%) et nous pousse à prévoir non plus 3 mais 4 hausses de taux par la Fed en 2018.

En zone euro, les dernières données suggèrent que l’accélération de la croissance pourrait bientôt se stabiliser, notamment en raison de l’appréciation de l’euro face au dollar. C’est ce que semblent indiquer les indicateurs allemands IFO et PMI dont la composante « attentes » a fortement baissé en février. En revanche, la composante « conditions actuelles » de ces indicateurs se maintient à un niveau historiquement élevé. De même, les effectifs des entreprises, les prêts aux entreprises non-financières ainsi que les dépenses d’équipement évoluent toutes dans la bonne direction, ce qui nous conforte dans notre prévision de croissance du PIB de la zone euro de 2,4% cette année, et cela malgré l’incertitude politique qui subsiste dans certains pays (Italie, Espagne).

Au Royaume-Uni, il semblerait que Madame May ait obtenu un compromis rassemblant les principales factions de son gouvernement de coalition. Il s’agirait d’un modèle où chaque « activité économique » tomberait dans un des trois paniers dont les règles varient d’un panier à l’autre : ainsi le premier panier prévoirait un alignement complet sur les règles européennes, le deuxième une négociation de règles communes, alors que le troisième permettrait au Royaume-Uni de faire cavalier seul. Même si cette approche a le mérite de rassembler les différents camps britanniques, il est très peu probable qu’elle soit acceptée par l’UE, ne fut-ce parce qu’elle ouvrirait la porte à des marchandages futurs venant d’autres membres (eurosceptiques) de l’UE. A ce stade, il est très difficile de prévoir l’issue des négociations tant les lignes rouges de part et d’autre de la Manche semblent irréconciliables.

En Chine, l’Assemblée Nationale Populaire se réunira lors de deux sessions (3 et 5 mars) et devrait notamment conduire à la désignation du successeur de Zhou à la présidence de la banque centrale (PBoC). Son successeur partagera vraisemblablement l’approche graduelle de Xi en termes de libéralisation du taux d’intérêt et du taux de change. Ainsi nous prévoyons que la PBoC emboite le pas de la Fed afin de maintenir un spread stable et augmente dès lors 4 fois son taux à hauteur de 5 points de base à chaque fois. Quant au taux de change, le régime actuel devrait rester inchangé. Nous maintenons notre prévision de 6.1 USD/CNY et USD/CNH d’ici fin 2018.

A 1,4%, l’inflation Japonaise s’est installée confortablement au-dessus des 1% alors qu’elle végétait encore en territoire négatif en 2016. Pour savoir si cette nouvelle donne conduira la BoJ à modifier son programme d’assouplissement qualitatif et quantitatif (QQE) dépend des causes sous-jacentes de cette inflation et des chiffres de croissance de l’économie. Concernant l’inflation, les deux causes principales (poisson et gaz) sont essentiellement des chocs d’offre et donc peu propices à une réaction de la BoJ. En revanche les données de croissance économique sont bonnes, ce qui a conduit la BoJ à réduire le montant des obligations super-longues qu'elle achète habituellement. Nous n'avons pas augmenté les rendements obligataires japonais sur l'horizon de prévision 2018/2019, bien que nous ayons réduit nos prévisions d’achats d'actifs par la BoJ de JPY45tr en 2018 à JPY30tr alors que la cible officielle est toujours JPY80tr annuellement.

Enfin, sur le marché des changes, les efforts de Mario Draghi pour limiter l’appréciation de l’euro lors de la réunion de janvier n’auront pas porté leurs fruits : l’EUR/USD a ainsi atteint 1,25 au début février. Il aura fallu le mouvement boursier à la baisse de début février pour ramener l’euro à 1,22 (légère dépréciation de 2,2% donc). Cependant, nous ne pensons pas que le retour de l’inflation et les hausses de taux de la FED en 2018 permettront au dollar de s’apprécier puisque la croissance est forte en Europe également et que la BCE est dans une année de transition. Reste à voir cependant quel sera l’effet de la réforme fiscale américaine sur l’EUR/USD. Pour l’instant nous continuons de penser que l’USD continuera à se déprécier, mais à un rythme moins rapide qu’en 2017 et l’ EUR/USD devrait rester sous les 1,30 jusqu’aux dernières semaines de l’année.