Brexit - Quel impact pour l’économie belge ?

Le referendum britannique sur la poursuite de l’adhésion du Royaume-Uni (R-U) à l’Union européenne (UE) aura lieu dans 10 jours.

ING FOCUS

Le referendum britannique sur la poursuite de l’adhésion du Royaume-Uni (R-U) à l’Union européenne (UE) aura lieu dans 10 jours. On ne peut à ce jour prévoir quel en sera le résultat, tant les sondages donnent l’adhésion ou la sortie au coude à coude. Par ailleurs, essayer d’évaluer l’impact global, à court et à long terme, qu’aurait le scénario d’un Brexit sur l’économie belge est un exercice particulièrement difficile. Néanmoins, on peut dans une première approche (la plus urgente), non seulement identifier les canaux par lesquels un impact serait possible durant la période de transition, au cours de laquelle la sortie serait négociée, mais aussi donner une

première évaluation de l’impact économique attendu.

Concrètement, nous identifions trois canaux par lesquels un Brexit toucherait directement l’économie belge : (i) le commerce extérieur, sachant que le R-U est le quatrième partenaire commercial de la Belgique, (ii) les investissements directs étrangers, dont les revenus seraient touchés par la moindre activité au R-U et la dépréciation du GBP (iii) le canal financier compte tenu de l’exposition du secteur

bancaire au R-U et de l’effet richesse sur le patrimoine des ménages.

En considérant l’ensemble des effets cités-ci-dessus, il faut considérer que l’économie belge pourrait perdre de 0,3 à 0,7 point de croissance cumulée sur la période 2016-2017, soit une « perte » potentielle d’activité de 1 à 3 milliards d’€. Ceci ne représente que l’impact direct lié à la période de négociations des modalités de sortie du R-U. L’impact à plus long terme est quant à lui impossible à mesurer à ce stade, car il dépendra des accords négociés et donc des nouvelles règles de fonctionnement entre le R-U et l’UE.

Au-delà de l’impact économique direct, il ne faut certainement pas négliger le risque de contagion des forces centrifuges à l’UE. Quel que soit le résultat du referendum, l’Union européenne est à ce stade déjà perdante : en cas de poursuite de l’adhésion, il ne faut pas oublier que le R-U a négocié une position privilégiée, que pourraient invoquer d’autres pays en brandissant la menace d’organiser leur propre referendum. En cas de sortie, un tel scénario devrait donner des ailes aux partis europhobes un peu partout en Europe, sans compter que l’organisation même de l'UE s’en trouverait déstabilisée. Tous ces éléments politiques auraient sans aucun doute des implications économiques majeures, qui dépassent probablement de loin les effets directs décrits plus haut.

1. Le Royaume-Uni, partenaire commercial important de la Belgique

Qu’arrivera-t-il le 24 juin prochain si la veille, les Britanniques se prononcent pour la sortie de leur pays de l’UE ? Le R-U ne va certainement pas sortir directement. Par contre, une longue période d’incertitude devrait commencer, dont l’impact économique est non négligeable. Dans une publication consacrée au dommages d’un Brexit pour le R-U2 (2), nos collègues britanniques ont tenté de mesurer cet impact : la croissance en 2017 du PIB pourrait ralentir à 1,5%, soit 1,2% en dessous du scénario de base (sans Brexit). Par ailleurs, les marchés financiers pourraient avoir du mal à digérer la nouvelle, et la devise britannique pourrait se déprécier face à l’euro pour atteindre un taux de change de 0.9 (une partie du mouvement est d’ailleurs déjà engagée en raison des récents sondages donnant de plus en plus de crédit au scénario du Brexit). Le Trésor britannique se montre encore plus pessimiste et table sur une perte de croissance de 3,6 points de pourcent et une baisse de 12% du GBP face à l’euro.

Tout ceci n’est évidemment pas sans conséquence sur l’activité des pays européens, et de la Belgique en particulier. D’une part, un ralentissement de la croissance britannique se solderait par une diminution des importations de ce pays. A cela s’ajouterait le fait que tous les accords commerciaux entre le pays sortant et l’UE devront être renégociés, de même que plus de 50 accords bilatéraux conclus à ce jour entre l’UE et des pays extérieurs. Nos collègues de Londres considèrent dès lors que d’une croissance de l’ordre de 6% par an, la croissance des importations britanniques pourrait chuter à une contraction de 2 à 5% sur 2016-2017. D’autre part, la dépréciation du GBP détériorerait la compétitivité des exportateurs européens au Royaume-Uni (comme sur les marchés internationaux d’ailleurs) face à la concurrence britannique, ce qui pèserait aussi sur le commerce extérieur belge.

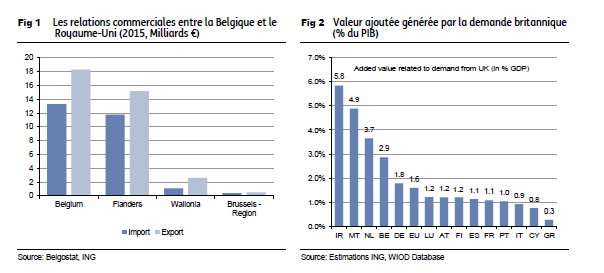

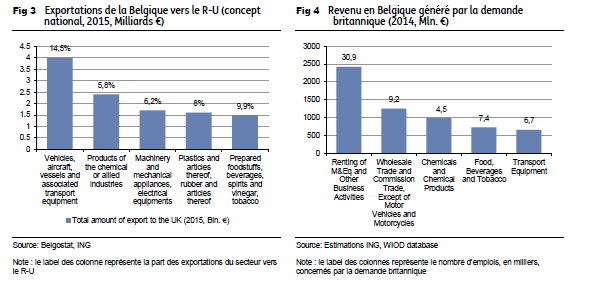

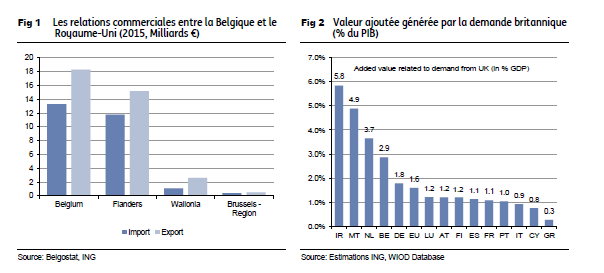

Or, les relations commerciales entre la Belgique et le R-U sont importante. Il s’agit de notre quatrième partenaire commercial, et du premier en dehors de la zone euro. A lui seul, le R-U représente pas moins de 5,5% du total des importations belges et 7,7% des exportations. Concrètement, les exportations belges vers ce pays représentaient en 2015 pas moins de 18,3 milliards € (3). Compte tenu de sa très grande ouverture, c’est la Flandre qui y est particulièrement exposée, puisqu’à elle seule, elle exporte pour 15,2 milliards € vers le R-U (8,1% du total des exportations flamandes). Le détail des relations commerciales entre la Belgique et le R-U sont donnée dans le graphique 1.

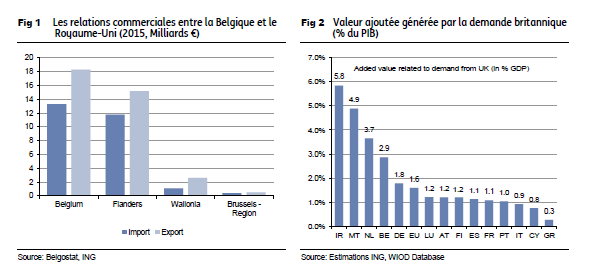

La valeur des exportations ne donne par ailleurs pas nécessairement la pleine mesure de l’activité générée par les échanges. Par contre, en se basant sur les données de l’OCDE indiquant la valeur ajoutée générée par la demande britannique, celle-ci représente 2,9% du PIB belge ou encore 2,8% du total des emplois, ce qui fait de la Belgique le quatrième pays de la zone euro le plus exposé à une chute de la demande du R-U (graphique 2). On notera par ailleurs que ces chiffres ne se limitent pas à l’exportation de biens mais tient compte de l’impact sur l’ensemble des secteurs de l’économie.

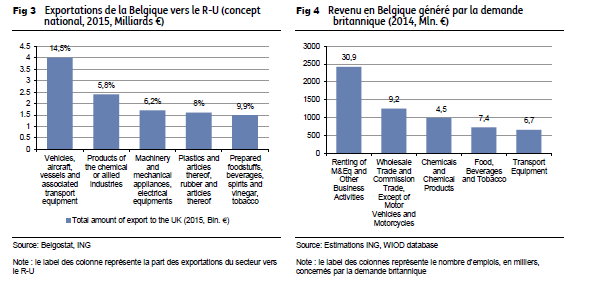

Au niveau sectoriel, certaines branches de l’industrie sont bien entendu plus touchées que d’autres. Ainsi, en reprenant les données de commerce extérieur, le graphique 3 donne les cinq secteurs les plus exposés à une chute de la demande britannique et/ou à des relations commerciales plus difficiles. Sans surprise, on y retrouve les grands secteurs exportateurs belges : les véhicules, les produits de la chimie ou encore les produits alimentaires. On notera que dans le cas de la production de véhicules et autres engins motorisés, les exportations vers le R-U représentent pas moins de 14,5% du total.

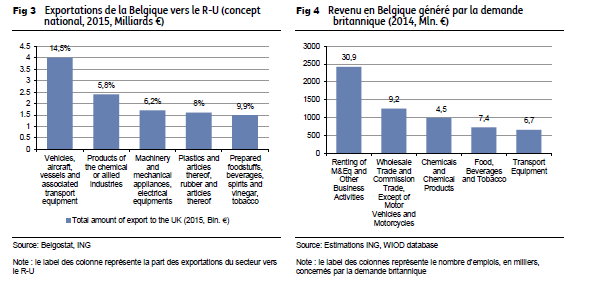

En termes de valeur ajoutée et d’emplois induits par la demande britannique (en ne se limitant une fois de plus pas aux produits de l’industrie), la demande émanant du R-U dans les cinq secteurs les plus importants de cette nomenclature, repris dans le graphique 4, représentent pas moins de 6 milliards € ou encore près de 60.000 emplois. Certes, l’ensemble de ces activités et de ces emplois ne sont pas menacés, mais ils pourraient être sous pression dans le cas d’un scénario de Brexit. On notera encore que, toujours exprimé en valeur ajoutée, la demande en provenance du R-U représente pas moins de 16% de la valeur ajoutée total du secteur de l’équipement de transport, 17,5% dans le cas du secteur du cuir et de la chaussure et 13,4% dans le cas du secteur du textile. Ces secteurs sont donc, relativement à leur taille, les plus exposés à un scénario de Brexit.

On l’aura compris, la complication des relations commerciales entre l’UE et le R-U durant la période de transition vers la sortie, combinée à l’impact économique et monétaire de cette situation d’incertitude serait tout sauf une bonne nouvelle pour l’économie belge.

2. L’impact ne se limite pas au commerce extérieur

Au-delà de l’impact sur le commerce bilatéral entre la Belgique et le R-U, d’autres liens peuvent également impacter la situation économique générale. Par exemple, certaines entreprises qui utilisent des capacités de production au R-U pour exporter à travers le monde pourraient faire face à une baisse de leur activité compte tenu de l’anticipation d’une hausse des tarifs douaniers lorsque le R-U aura quitté l’UE.

Par ailleurs, les investissements directs étrangers (FDI) pourraient à court terme souffrir d’un scenario de Brexit. En effet, les entreprises ayant des intérêts au R-U devraient probablement à court terme subir des pertes liées à la dépréciation de la devise britannique. Selon l’office de statistiques britannique, le stock de FDI de la Belgique au R-U représente environ 7% du PIB belge, alors que les revenus de ces FDI représentent 0,5% du PIB. Dès lors, une dépréciation de 10% du GBP entrainerait une perte pour les entreprises ayant réalisé ces investissements de 0,05% du PIB, soit 200 millions €.

Le secteur financier peut également être impacté par une exposition directe ou indirecte à des produits ou activités au R-U. Ce canal n’est cependant pas prépondérant dans le cas de la Belgique. Selon les données de la BRI, l’exposition du secteur bancaire belge au R-U se limite à quelques 4% du PIB. A titre de comparaison, l’exposition grimpe à plus de 10% du PIB dans les cas de la France et de l’Allemagne, et plus de 30% du PIB dans le cas de la Suisse. Par ailleurs, les institutions financières sont « habituées » à des fluctuations de changes dans le cas de leur exposition au R-U, ce qui devrait encore réduire le risque de déstabilisation à ce niveau.

Enfin, il ne faut pas négliger, au-delà de l’impact sur la confiance qui sera discuté dans la section suivante, l’effet sur la richesse des ménages, qui détiennent eux aussi directement des actifs en GBP ou qui pourraient être exposés indirectement à des pertes par les remous sur les marchés financiers provoqués par un scénario de Brexit. Sachant à ce titre que le portefeuille total en actions cotées et en fonds d’investissements des ménages belges équivaut à plus de 70% de leur revenu disponible (près de 230 milliards €), ils sont les plus exposés de la zone euro aux marchés financiers (sachant qu’ils sont par ailleurs aussi les plus riches). Il est toujours difficile d’évaluer l’effet des remous des marchés financiers sur le comportement de consommation des ménages. Néanmoins, la BCE estime qu’une augmentation de 10% de la richesse financière dans la zone euro entraine une hausse de 0,6% (à court terme) à 1,5% de la consommation des ménages. Même si les effets ne sont pas symétriques et peuvent diverger d’un pays à l’autre, il ne serait pas étonnant de voir un impact de l’ordre de 0,1 point de pourcent sur le PIB belge en cas de troubles prolongés sur les marchés financiers.

Tenant compte de l’ensemble de ces éléments, en considérant par ailleurs que le « divorce » se négocie dans un esprit coopératif, sans trop d’effets secondaires, la croissance économique en Belgique pourrait être réduite de 0,3 à 0,7 point de pourcent sur la période de négociation, à savoir 2016-2017. Cela signifie une perte sèche de plus de 1 à 3 milliard € à court terme.

3. Saut dans l’inconnu

Au-delà des canaux décrits ci-dessus, différents éléments impondérables doivent également être abordés. Sur le plan politique, la perspective du referendum britannique a d’ores et déjà un coup pour l’UE. En effet, lors du sommet européen de février, le R-U a obtenu des avantages non négligeables. Dès lors, même en cas de poursuite de l’adhésion, l’Europe y perdra quelque peu. Mais surtout, elle se sera rendue vulnérable à d’autres pays voulant obtenir le même type d’avantages en brandissant une nouvelle fois la menace d’un referendum local. Si au contraire le scenario d’un Brexit se confirme, l’impact politique n’en sera que plus important. D’autant plus que d’autres pays pourraient être tentés alors par l’idée d’un referendum. Ainsi, 53% des Français sont favorables à un referendum sur l’adhésion de leur pays à l’Europe. De surcroît, il n’est pas acquis que les négociations de « divorce » entre l’UE et le R-U se fassent dans des conditions de coopération entre les parties.

De telles forces centrifuges ne peuvent avoir que des conséquences défavorables à long terme sur l’économie européenne. C’est certainement le cas alors que la question de la libre circulation des personnes se pose de plus en plus. Différentes études ont par exemple montré que la réintroduction des contrôles aux frontières et la disparition de l’espace Schengen aurait un impact négatif sur la croissance économique à long terme, qui selon certaines estimations a été évalué à 0,8 point de pourcent pour la zone Schengen à l’horizon 2025 (4).

Un autre élément à ne pas négliger est l’impact qu’un tel scénario pourrait avoir sur la gouvernance de l’Union européenne. Celle-ci repose sur un équilibre complexe entre une vision anglo-saxonne de l’économie, davantage orientée vers le marché, et une vision

plus centralisée. Le départ du R-U pourrait rompre cet équilibre, et modifier la position de l’UE envers des dossiers importants tels que la signature du TTIP. Il est bien entendu trop tôt pour donner une quelconque évaluation de ce choc de gouvernance sur les perspectives de croissance, mais cette question a clairement un volet économique.

Enfin, l’ensemble de ces éléments impondérables à ce stade pourrait avoir un impact non négligeable sur la confiance des ménages et des entreprises, ce qui ne ferait qu’augmenter l’impact négatif sur l’activité économique.

En tenant compte de ces éléments, il ne serait pas étonnant que si certains de ces risques devaient se matérialiser, l’impact durant la période de négociations soit au moins doublé. En effet, la Belgique étant une petite économie très ouverte, elle est particulièrement tributaire des échanges intra-européens, donc particulièrement exposée aux forces centrifuges décrites ci-dessus.

4. Conclusions

Discuter l’impact d’un tel scénario reste donc un exercice difficile, tant les éléments à prendre en compte sont nombreux. Nous avons, dans cette étude, au moins mis en lumière quelques éléments objectifs qui impacteraient l’économie belge en cas de Brexit : le commerce extérieur d’abord, les liens financiers ensuite et enfin l’impact sur le patrimoine des ménages.

Il reste évidemment une dernière question à traiter : quid de l’après 2017, lorsque le « divorce » serait prononcé, puisque les effets décrits ci-dessus ne concernent que la période de transition. Selon les estimations du Trésor britannique, l’impact d’une sortie de l’UE serait négatif à long terme pour le R-U. En serait-il de même pour l’UE ? Si celle-ci arrive à surmonter ses forces centrifuges et ses problèmes de gouvernance, certains effets positifs ne sont pas à exclure: on imagine par exemple que des activités seraient rapatriées dans l’UE, générant un surplus d’activité à l’intérieur de l’UE. Mais il est loin d’être certain qu’un tel rapatriement arriverait à compenser la réduction des échanges et l’éventuelle concurrence britannique face à l’UE. Le 24 juin prochain, nous saurons s’il est nécessaire de se lancer dans l’évaluation des effets macroéconomiques à long terme d’un Brexit.

(1) Cette note se base notamment sur la publication Damage from a rolling stone, Brexit implications for Europe, ING, 24 mai 2016.

(2) The shock from Brexit, A sharp but short blow from a UK EU exit, ING 27 Janvier 2016.

(3) Concept national : les marchandises en transit sont exclues

(4) Aussilloux,V and B. Le Hir, The Economic Cost of Rolling Back Schengen, France Stratégie 2016

_________________

Pour plus d'information:

Service Presse d'ING Belgique, 02 547 24 84, pressoffice@ing.be

Philippe Ledent, Senior Economist, +32 (0)2 547 31 61, philippe.ledent@ing.be